論 考

コロナ禍における地方財政の課題と対策

新型コロナウィルスの感染拡大の第3波はピークを超えたが、重症者病床は逼迫し、緊急事態宣言も1カ月延長された。ワクチン接種で希望の光が差す。最前線で闘っている地方自治体は底が見えない支出をかかえる一方、地方税の猶予や減免に加えて景気の影響を受ける法人関係税の落ち込みで追い打ちをかけられている。都道府県知事の動向が注目される割には地方財政の実態は十分知られていない。コロナ禍における地方財政の課題と対策を読み解いてみたい。

コロナ禍における地方自治体の役割

日本政府はコロナ対策として都市封鎖や広範な業種に対する休業命令ではなく、「3密」回避、テレワークの推進、飲食店などの営業時間短縮など、法的強制力を伴わない「ソフトロックダウン」を通じて市民の協力を求めてきた。その反面、十分なPCR検査で市中感染を適切に捕捉する体制は、オックスフォード大学のOur World in Dataからも明らかなように必ずしも整っていない。検査数は国際的に見劣りしていて陽性率も高い。このパフォーマンスは経済を止めずに感染拡大を封じ込めようとする戦略と補完関係にある。ドイツ、フランス、イギリスに比べると感染防止策の「厳格度」を測る指数は第3波でも穏健なものに止まっている。

こうした中、国と地方の連携・協力がウィルスの感染拡大防止の成否を分ける焦点のひとつとなっている。国は水際対策や治療ワクチンの確保、緊急事態宣言の発令など全国的な対策の司令塔として指揮を執る。一方、最前線では都道府県や市町村が危機管理を行う。未知のウィルスの恐怖の中で検査を行う医療従事者や重症者病床を用意する病院、そして休業要請に応じる事業者を説得して、必要な財源を調達しているのが地方自治体である。

地方自治体は足元の財源としては国からの地方創生臨時交付金、年度間の財源を調整する財政調整基金の取り崩しなどでやり繰りしている。急ぎの資金は日本の地方財政制度に裏打ちされた地方債の枠組みの中で、短期の猶予債や減収補てん債を発行して調達している。しかし、地方自治体の貯金である財政調整基金は底をつきつつある。コロナ禍が長引けば負担がさらにかさむことが予想され、財政難への抜本的な対策が必要となる可能性がある。最前線における指揮官の采配や医療従事者の使命感だけでは持久戦にたえられない。必要なヒト、モノ、カネを後方から最前線に送り続けるロジスティック(兵站)がウィルスとの戦いを左右する。

コロナ禍での経済の回復が最も鈍い分野は対人接触が多く、雇用吸収力が強い飲食・宿泊業を中心とするサービス業である。仕事や住居を失い貯金も使い果たし、休業手当ももらえず行き場を失っている人々が多い。困窮した世帯に迅速に給付金を届けるには本人確認情報、所得情報、振込先の口座情報が個人番号に紐づいている必要がある。しかし現行の番号法では給付は対象業務となっていない。このため日本の政府は当初の計画を変更して住民基本台帳に記載されている者を対象に一人当たり10万円の特別定額給付金を申請した世帯主に給付した。

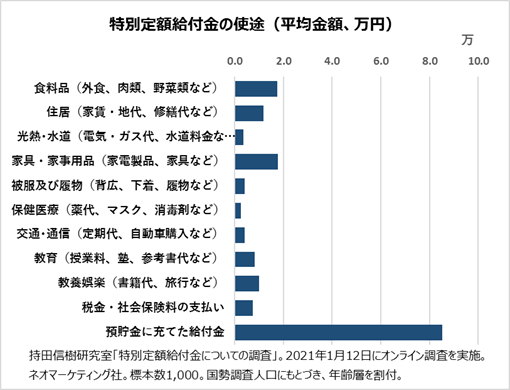

給付金は簡素な方法で迅速に給付することが優先されたため「一律給付」となったが、困窮した世帯に手厚く給付する制度基盤(米国の内国歳入庁による社会保障番号を通じた所得情報と還付用口座情報の紐付けのようなもの)があれば希少な資源をより有効に活用できたかもしれない。筆者が独自に1,000名に対して利用実態をオンライン調査したところ、利用費目を金額でみると預貯金(85,260円)、家具・家事用品(17,816円)、食料品(17,415円)、住居(11,754円)の順に大きかった。給付金がきっかけとなった支出は標本平均で46.3%程度だ。給付金総額12.6兆円のベースに単純に換算して年ベースのマクロの消費喚起効果を見ると、消費の下支え/押し上げは5兆8561億円程度(GDPの個人消費の2.2%程度)だ。もっとも給付金の目的は消費喚起というよりもコロナ禍での生活支援である。約3分の1の回答者は「給付金を生活費や家賃支払いに充てることができたおかげでとても助かった」と答えている。就職氷河期の世代でサービス業や製造業に従事する中間層以下の人々は給付金をほぼ全額消費に回した。

「リーマンショック」の回顧

過去を振り返ることの意義は今を長期の時間軸に位置づけて相対化する視座を鍛えることであろう。未来を選択する作業の前提として2008年9月の「リーマンショック」の経験を回顧したい。2021年度の地方の財源不足は10.1兆円と見込まれていて前年度の2倍以上だ。10兆円を超えるのは「リーマンショック」・東日本大震災の影響がつづいた09~14年度以来の出来事である。一般歳出規模は抑制されているものの、法人税や所得税などの景気順応的な地方税や地方交付税の法定率分が大きく落ち込んでいるのがその原因である。

「リーマンショック」の際にも法人2税が落込む一方で、民生費や労働費が増高し、税収や交付税などの一般財源に対する経常的経費の比率が悪化する「シザース効果(scissors effect)」(2極化効果)が発生した。外的なショックは投資的経費が緩衝材として機能しつつ、自主財源の落ち込みを補助金・交付税など移転財源で補完することによって吸収された。こうした対応は場当たり的なものに見えなくもない。だが自由に使える一般財源を前年度同額で確保するという中央・地方の一致した方針から意図的に導かれたものだ。もっとも自治体の投資的支出はインフラ整備を目的にするものであって、一時点で生じた外的ショックを吸収する緩衝材に用いることは必ずしも適切ではない。しかし地方税などの自主財源を財政調整の手段として用いてない点は、課税平準化の観点から見て望ましい。また外的ショックに対して上位政府の補助金・交付税が一定の役割を果たしている点は、地域間のリスクをシェアしている点を考えれば評価できる。

日本の地方財政では地方交付税というクッションが作用して税収不調がそのまま赤字公債に結果せずに、地方交付税システムの内部で消化される仕組みとなっている。すなわち法定の交付税率による純粋の交付税では足りない財源不足を中央は一般会計から交付税への臨財加算を、地方は臨財債発行して折半するというルールがある。こうした交付税増額確保を支えている考え方は「一般財源総額同額水準ルール」といわれている。「リーマンショック」の際には10.7兆、そして今回のコロナ禍では3.4兆円が折半対象額とされていて財源不足が消化されている。とはいえ「交付税内部で消化」されるといっても、臨時財政加算や臨時財政対策債は所詮赤字公債を最後の拠り所とする〈同根の双生児〉であって、後年度の財政難を加重することは必定である。根本的な解決は中央・地方を通じた歳出の見直しと増税であろう。

地方債の元利償還は日本の地方財政制度に裏打ちされている。地方債市場に目を転じるとコロナ禍での需給環境は「リーマンショック」当時と状況が異なり基本的には良好である。「リーマンショック」の際には北海道の市場公募債が入札で対国債スプレッド+60bp近くで条件決定、後続する東京都を含む6団体が起債を見送った。猶予債や財源補てん債の発行といった供給側の増加要因があるにもかかわらず地方債市場が安定している理由は一体何か。日本銀行によるイールドカーブコントロールで国債がマイナス金利に押下げられている中、収益性(スプレッド上乗せ)の観点から地方債への代替投資が堅調である。また2020年5月以降、特別定額給付金など国からの給付金により金融機関の預貸ギャップが拡大していることや日本銀行による金融支援特別オペにさし入れる日銀担保ニーズも地方債への需要を高めている要因といえよう。

様々な外的ショックが生じたときにそれをうまく吸収し、かつ経済の安定化や通時的な予算制約を満たすために地方自治体はどのような政策手段を用いて、どのくらいの時間をかけて対応しているか。「財政調整」メカニズムと呼ばれる分野だ。時間についていえば、地方財政が「リーマンショック」後の危機対応モードから平時モードへ切り替わるには約8年かかった。雇用対策や地域経済振興のための約1兆円規模の「歳出特別枠」・「別枠加算」がようやく解消されたのは、地方税や経済回復が進捗した平成28年度地方財政対策においてである。コロナ禍の収束が不確実である以上、現時点で危機対応モードの「出口」を論じるのは時期尚早であろう。だが「リーマンショック」以上の持久戦になる可能性があり、それを見越して平時モードへの切替えについて工程表を作成すべきだ。とくに今回、蓄積された大きな財政赤字を中央政府/地方政府ともに、どのように返済していくかの議論が不可欠である。

2040年の地方財政のすがた

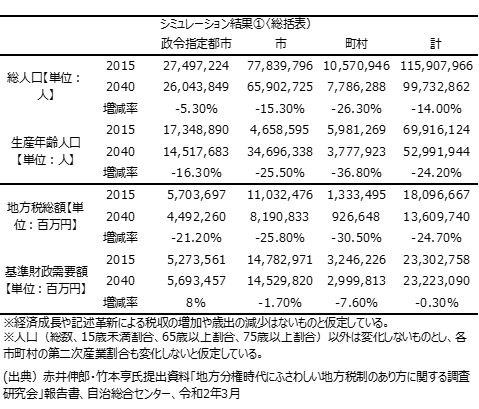

同時代に満足しなかったところから、過去に探求の目を向けた先人はもとより多い。われわれも先人に習って「リーマンショック」を回顧した。しかし未来は過去の繰り返しではない。2040年の地方財政の姿を見越して、後ろから順に解くことによって、現在の最適な行動を選択する必要がある。その鍵となるのはなんといっても人口動態である。人口減少や高齢化が将来の市町村の地方税収および必要な歳出にどのように影響するのか。自治センター内に設置された「地方税のあり方研究会」はその報告書(令和2年3月)の中で本格的なシミュレーションを公表した。それによると2015~40年にかけて地方税収は24.7%の減少が見込まれる一方で、基準財政需要額(総額)は0.3%減少でほぼ変わらない。生産年齢人口が減少して住民税等の納税者が減っていく一方、社会保障関係費が増加する中で、地方交付税と併せて地方税収を確保することにより一般財源を確保する必要性があらためて浮き彫りになった。

もうひとつの鍵は土地・住宅価格の予想だ。われわれはどちらかというと住宅価格に対する需要という形で人口動態を考えがちだが、より重要なのは人口動態が人々の持つ非常に長期的な期待に影響していることだ。西村清彦・清水千弘両氏による実証研究によると、生産年齢人口が減少していくと長期の期待に影響を与え土地価格が下落する確率が高くなる。当然に、不動産価格の低下が生じれば市町村の基幹税である固定資産税に影響が表れる。前掲「地方税のあり方研究会」報告書によれば、2015年の住宅価格指数を1とすると2045年には東京23区で0.926、市で0.706、そして町村では0.622になる。超長期の期待と人口構成との非常に強い関係をどこかで断ち切らなければいけない。地方自治体はこのことを考える必要がある。

社会経済構造の変化がもたらす自動車の車体課税の変容という論点もこれから重要になる。平成31年度与党税制改正大綱において電気自動車やカーシェアリング普及を受けて「保有から利用」へという大方針が打ち出された。車体保有者課税から走行距離に応じた利用課税へと潮目は変化した。現在、燃費や排気量に対して課税しているがガソリンからハイブリッドや電気自動車に需要がシフトすれば、車体課税は減少する。またカーシェアリングが普及すると自動車保有に対するメリットが薄れ、購買台数も減少する。この面からも車体課税の税収減が起こりうる。日本は「朽ちるインフラ」問題を抱えている。道路の経年劣化もそのひとつだ。国・地方を通じていかに自動車関係税からの安定的財源調達を行うか。腰を据えた検討が必要だ。

デジタル化・グローバル化時代の地方財政

われわれは2040年の地方財政の姿を見越して、後ろから順に解くことによって、現在の最適な行動を選択する必要がある。財政と社会保障の持続可能性は国だけの問題ではない。地方財政では現在世代が税で負担すべき経常的経費の13%程度が将来世代への負担としてツケ回されている。しかし単純な減量経営ではなく、「最小の経費で最大の効果」を上げる行財政運営の効率化が必要だ。事実、行政効率には大きな自治体間格差が存在する。一定のアウトプットを最小のインプットで実現している仮想の自治体を計算によって求め、その自治体の効率性を1として、同量のアウトプットをどれくらいのインプットで供給しているかによって各自治体の効率性を計測する手法は包絡分析とよばれる。効率性は0から1の間にあり、1に近いほど効率的といえる(林宜嗣・中村欣央,2018)。鹿児島大・林准教授の包絡分析によると上位10県の平均値は0.92、全国平均は0.83、下位10県の平均値は0.74と効率性には大きな差がある(ただし相対的な比較であり、この数字が高くとも、効率が高いとは言えない)。

かかる点、滋賀県・奈良県・大阪府における国民健康保険事業での法定外繰り入れの解消、県内保険料水準の統一がそのヒントになる。保険制度ではマクロとして保険料と医療費の均衡による健全運営が重要だ。しかし保険者の単位が小さいと人工透析等の高額医療費の発生などで急激に国保保険料が上昇する。市町村単位の医療費水準と保険料水準の関係を遮断し、県単位でリスクを吸収する必要がある。その完成型が県内保険料水準の統一である。その過程で法定外繰入を解消して、マクロで県民の負担(保険料負担)と受益(医療費)を均衡させ「見える化」する。3府県における先進・優良事例は一石二鳥の妙案といえよう。

2040年には団塊ジュニアが65歳以上になり、20代前半は団塊ジュニアの半分以下になる。労働力の深刻な供給制約は地方自治体の行財政から見るとさけがたい前提条件になる。それを共通認識として、クラウド上のAI・ロボットによって業務工程を自動処理するRPAをすすめ、自治体職員を単純事務作業から解放する必要がある。しかし自治体の仕事をただ機械化して置きかえるのはあまり意味がない。すべての都道府県・市町村で自宅や職場からパソコン上で電子申告や共通納税を利用できる環境を整えて、地方税の納税協力費用を節約することも不可欠だ。そのためには、行政内部の税務プロセスを単位に分解し、稼働時間・処理量を指標化して、自治体間比較を行い、最も効率的な実践例を横展開する自治体ベンチマーキングが求められる。

地方消費税充実に伴う地方税の偏在是正は、形式的には地方税の国税化によって行われてきた。同時に地方財源としての性格を維持するため全額を地方に再配分し、国税通則法も適用しないなど制度的工夫も講じられた。もっとも地方税の偏在は「前門の虎」にすぎない。経済活動の実態のほとんどないタックスヘイブンに会計上の利益が多額に計上され、他方実質的な経済活動が行なわれ、法人税率が高い先進国には利益はほとんど計上されていない。多国籍企業による租税回避への怒りは、BEPSプロジェクトをはじめとするデジタル課税の論議を加速化している。経済のデジタル化時代にふさわしい課税ベースのあり方が議論されている時代に、製造業を念頭に定められた日本の地方法人課税の分割基準(各都道府県に法人への課税権を配分するルールで現在は従業員数)が問い直されなくてよいのかという課題が浮上する。

しかし、問い直されるのは地方法人課税だけではない。消費税法が成立した昭和63(1988)年当時はまだインターネットがなかったため、海外事業者から日本国内の事業者や消費者が電子書籍や音楽、広告を購入・消費することなど想像もつかなかった。消費地(仕向け地)に課税権を配分する消費税にとって無形資産に係る電子商取引はアキレス腱だ。この問題を解決すべく、サービスの受領者の所在地に課税権を配分した上でB2Bはリバース・チャージによって、B2Cは課税事業者登録方式によって徴収するというガイドラインが5年前に示され、実務的にも世界の趨勢となっている。コロナ禍で電子商取引は急伸している。「情報通信業」「通信・カタログ販売」「インターネット販売」を税収の帰属を決める清算基準から除外(人口で按分)している日本の地方消費税は、さらなる進化が求められている。

*第3回「パンデミック等がもたらす社会経済への重大な影響に関する研究会」では田近栄治氏、吉野直行氏をはじめとする研究会の参加者から貴重なコメントを多数いただいた。

参考文献

OECD, Consumption Tax Trends 2020, 2020

赤井伸郎・竹本亨「地方税収等の将来推計について」『地方分権時代にふさわしい地方税制のあり方に関する調査研究会報告書』、自治総合センター、2020年

小川光編『グローバル化とショック波及の経済学-地方自治体・企業・個人の対応-』有斐閣、2016年

清水千弘「人口減少社会を見据えた地方税のあり方について」『地方分権時代にふさわしい地方税制のあり方に関する調査研究会報告書』、自治総合センター、2020年

地方債に関する調査研究委員会『平成30年度報告書』地方債協会、2019年

地方法人課税に関する検討会「報告書」2018年,

https://www.soumu.go.jp/menu_news/s-news/01zeimu03_02000041.html

西村清彦「人口高齢化と地域経済の今後-地価への影響を中心に-」東京大学経済学部『地方公共団体金融機構寄付講座(第2期)研究報告書』、2016年

林宜嗣・中村欣央『地方創生20の提言-考える時代から実行する時代へ-』関西学院大学出版会、2018年

持田信樹「特別定額給付金についてのオンライン調査結果概要」、

https://sites.google.com/view/econmochi0023/、2021年

持田信樹・林正義編『地方債の経済分析』有斐閣、2018年

![]()

持田 信樹

中央大学総合政策学部教授

東京大学名誉教授