論 考

SDG投資、ESG投資、グリーン投資と最適ポートフォリオ選択

17の大目標(169の小目標)を掲げるSDG投資(Sustainable Development Goals:持続的な発展目標)が国際連合によって示され、従来のリターン(投資収益率)/リスク(収益率の変動度)という二つの目標だけを資産投資において目指すのではなく、SDG目標を三番目の目的としながら資産配分行動をとることが求められるようになった。これに対応して、世界のコンサルティング会社等は、それぞれのSDG目標を定義し、投資家に提案している。現行では、コンサルティング会社によって、それぞれSDGの定義が異なるため、どの基準に従うかによって、各投資家の投資行動が異なり、最適な資産選択を歪める可能性があることを最初に説明する。ESG投資についても、同様のことが当てはまることを説明する。最後に、グリーン投資(Green Investment)についても、その原則(Green bond Principles)がヨーロッパ等で示されているが、“80%程度のグリーンプロジェクト”、“90%程度のグリーンプロジェクト”でも、現在は、グリーン債券を発行ができ、グリーン投資と見なされる。よって、グリーン投資の方も、現行の基準では、最適な資産配分を歪める可能性があることを示したい。

こうした歪みを発生させないためには、(1)廃棄ガスであるCO2、NOX,廃棄物であるプラスチックなどに対して、同一の税率を全世界的に課すことにより、多くの排気ガス等を出している企業のリターン(投資収益率)を低下させる方法により、投資家の資産配分を変更させる方法が、最適資産配分を歪めない方法であること、(2)Greenness(グリーンの程度=環境への対応程度)を、廃棄物の排出状況によって細かく定量化し、グリーン格付けを行い、廃棄ガス等の量をしっかり公表した格付け制度とすることにより、投資家の資産配分を変更させるという方法の採用により、資産選択を歪めないことが大切であることを説明する。いずれの方法でも、生産活動によって発生する排気ガスやプラスチックなどの廃棄物の量を捕捉することが必要である。衛星写真技術の進歩により、さまざまな排気ガスの計測も可能となってきており、正確な排気量の捕捉も行える状況になりつつあると思われる。

SDG投資、EDG投資、グリーン投資のさまざまに異なる定義

持続的な開発目標(SDG=Sustainable Development Goals)を国連が2018年に設定し、2030年を目標に、17の大目標の達成を目指して経済発展を進めることが求められている。年金や生命保険などの機関投資家の運用、企業の資産運用、個人の資産運用においても、SDG(持続的な開発目標)を目標に、資産の配分を行っていくことが求められている。17の目標の7番目にクリーンエネルギー目標がある。廃棄ガスやプラスチックなどの廃棄物の排出の削減のための投資の一つとして、環境に配慮した事業の資金調達のために発行される「グリーン債券(Green bond)」も各国で出されており、こうしたグリーン債券を購入することも、SDG投資としてみなされている。

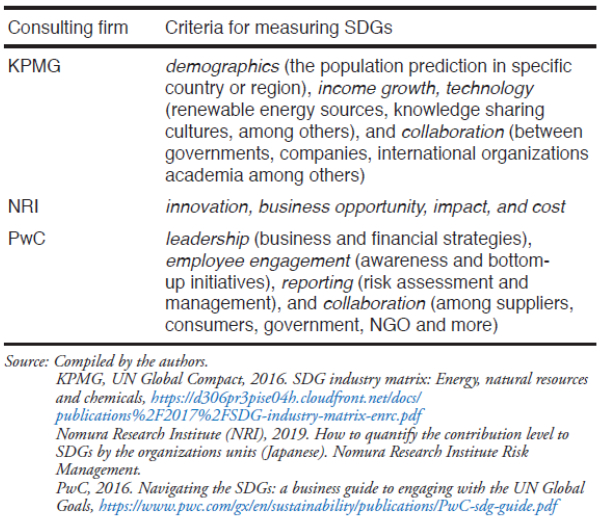

まず、有名な3つのコンサルティング会社を例として、それぞれのSDG投資の定義について調べてみる。

オランダに本拠地を置くKPMG(Klynveld Peat Marwick Goerdeler)は、SDGの定義を、次の4つの項目をもとに判断し、その程度が高い企業に投資を行うことを推奨している。 人口の要素 (population prediction in specific countries or regions), (ii)所得の伸び率, (iii) 技術的な側面 (renewable energy sources, knowledge sharing cultures, among others), (iv)さまざまな機関の間での協力関係 (between governments, companies, international organizations, and academia, among others).

野村総研は、(i) イノベーション, (ii) ビジネス機会, (iii)影響力, (iv) コスト (NRI, 2019)の4つを掲げている。

PwC(Price waterhouse Coopers International Limited)は、 (i)指導力 (leadership=business and financial strategies)), (ii) 従業員の取り組み(employee engagement= (awareness and bottom-up initiatives)), (iii) 報告(reporting= (risk assessment and management)), (iv)協力(= collaborations (among suppliers, consumers, government, NGOs, and others)) も4つの項目を掲げている(PwC, 2016)。 表1は、筆者の英語論文からの引用であるが、3つのコンサルティング会社の以上のSDGの定義をまとめたものである。

表1、SDGの異なる定義(KPMD, NRI, PwC)

出所:Yoshino, Taghizadeh-Hesary and Otsuka (2020), “COVID-19 and Optimal Portfolio Selection for Investment in Sustainable Development Goals”, Finance Research Letters, https://doi.org/10.1016/j.frl.2020.101695

ESG投資についても、同様のことが当てはまる。湯山智教(2020)に示されるように、ESG(Environment(環境)、Society(社会)、Governance(ガバナンス))に関する評価でも、表2のように、評価機関によって基準が異なっており、どの評価機関のESG投資の定義を利用するかによって、資産選択が決められ、以下の理論モデルのように、最適なポートフォリオ選択(最適資産選択)を歪めてしまう可能性がある。

表2、主なESG評価機関が提供するESGスコア(湯山智教(2020)P.53)

出所:ESG投資とパーフォーマンス(湯山智教著(2020)金融財政事情研究会)

| ESGスコアの名称 | 提供会社 |

|---|---|

| Bloomberg ESG Disclosure Scores | Bloomberg(金融情報ベンダー) |

| CDP Climate, Water & Forests Scores | CDP(2000年設立の「カーボン・ディスクロージャー・プロジェクト」前身の気候変動や環境分野に取り組む団体) |

| FTSE Russell’s ESG Ratings | FTSE(株式等のインデックス提供会社) |

| ISS QualityScore | ISS(Institutional Shareholder Servicesとして議決権基準などのガバナンス関連情報を提供する会社) |

| MSCI ESG Ratings | MSCI(株式等のインデックス提供会社) |

| RobecoSAM Corporate Sustainability Assessment | S&P Dow Jones Indices(株式等のインデックス提供会社。2019年に同社がスイス本拠のRobecoSAMからESG評価事業を買収) |

| Sustainalytics’ ESG Risk Ratings | Sustainalytics(オランダ本拠のESG評価会社) |

| Thomson Reuters ESG Scores | Thomson Reuters(金融情報ベンダー、Rifinitiveが買収)。旧Asset4の後継スコア。 |

| Vigeo-Eiris Sustainability Rating | Vigeo-Eiris(フランス本拠のESG評価会社)。2019年に格付会社Moody’sが買収。 |

| 東洋経済ESGオンライン(CSR企業総覧) | 東洋経済新報社(出版社) |

従来のポートフォリオ選択とSDGやESGを考慮したポートフォリオ選択の比較

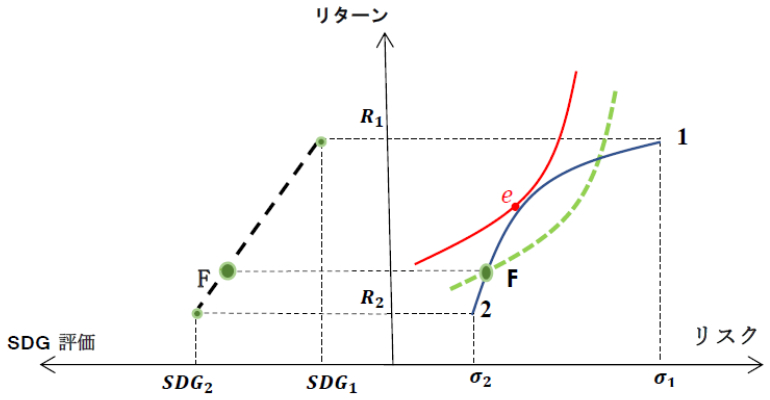

図1は、縦軸にリターン(投資からの収益率(R))、横軸にリスク(収益率がどの程度の変動が予想されるか(σ))をとったものである。図1の第1象限は、リターンとリスクを測る象限で、第2象限は、横軸にSDG指標を取っている。

図1の第1象限に示されるような「1」と「2」、2つの投資先企業があるとする。従来のリスク(σ)とリターン(R)を考えながら投資を選択する場合には、第1象限の点eが、最適資産選択となる。これに加えて、SDG要素を加味する場合、第3象限のSDGの強さも、資産選択の基準として組み入れられる。例えば、あるコンサルティング会社によるSDG評価を見ると、二つの投資企業のSDG評価は、第1企業の評価がSDG1であり、第2企業の評価(SDG2)よりも低い数値を示しているとする。このコンサルティング会社の基準を採用して投資を決定すれば、点Fが、最適な資産選択となる。(数式による詳細な分析は、Yoshino et.al.(2020, Financial Research Letters)に示されている)。表1で見たように、コンサルティング会社によって、第2象限のSDG評価の数値は異なっているため、どのSDG基準を採用するかによって、点Fの位置は異なることになり、資産配分の歪みが発生することになってしまう。ESG投資についても、全く同じことが当てはまる。

図1、リスク/リターンとSDG評価の資産選択の比較

現行のグリーン債券基準による資産配分の歪み

グリーン投資についても、表3によるグリーン債券の発行条件を満たしていれば、グリーン債券を発行して、資金調達が行える。表3の事業対象には、さまざまな事業が存在しており、90%以上の高い環境改善効果のある事業でも、80%程度の環境改善効果しかない事業でも、表3の事業対象であれば、グリーン債券を発行できるため、こうしたグリーン債券を購入することは、グリーン投資と見なされる。Greenness評価(グリーンの度合いを示す指標)を図1の第3象限として、SDG評価に変えて表示したとすると、同様のことが当てはめられる。資産2の方が、グリーン度合いが高いとすれば、投資家は、より多くの資金を資産2に配分することになり、資産配分は、点eから点Fへと移動する。しかし、SDG指標と同様に、Greeness評価も、グリーン債券の発行基準だけからでは判断できないのが現状である。点Fの位置は、資産配分の最適化の点とは必ずしも言えない。

表3、グリーン債券を発行してよい事業対象の基準(2018年6月)

(The Green Bond Principles: Voluntary Process Guidelines for Issuing Green Bonds, ICMA)

(i) 再生可能エネルギー、(ii) 効率的なエネルギー消費、(iii) 公害の防止と抑制、(iv) 自然資源や土地利用における環境を配慮した事業、(v) 土地や水の生物多様性維持のための事業、(vi) クリーンな交通手段、(vii) 持続可能な水利用と汚水処理、(viii) 気候変動を防ぐための事業、(iX) 循環社会や資源再利用の効率化のための技術開発、(X) それぞれの国,国際的にも認められた基準のもとでの環境に配慮した建物建設

廃棄ガス等への課税とグリーン格付けの厳格化

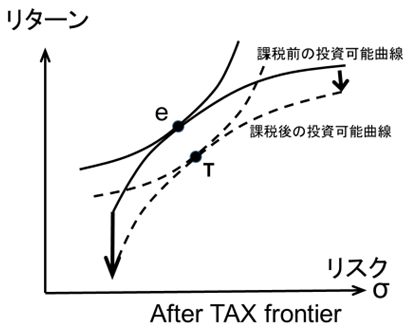

以上のような資産選択の歪みをなくすためには、以下の二つの方法があると考える。一つは、廃棄ガスや廃棄物の排出量に対して、全世界的に同率の課税を行う方法である。以下の資金のように、課税前のリターン(RAとRB)から、それぞれの企業の廃棄物に応じて、課税を行い、環境廃棄物の多い企業に対しては、多くの税が課されるため、税引き後のリターンでは、企業Aの課税額の方が企業Bよりも高くなり、RA<RBとなり、投資家は、より多くの資金を企業Bに投資することになる。環境廃棄物の大小により、課税額が異なるため、投資家は、これまでと同様に、特段、環境のことを配慮せずに、市場で見られる“税引き後リターン”と“税引き後リスク”を見ながら投資をすれば、最適な資産選択を実行できることになる。言い換えると、全世界的な同率の課税により、同じ業種でも、より多くのCO2などの排気ガスを出していれば、より多くの環境税を支払わなければならなくなり、企業の税引き後リターンは、他社と比べると低くなる。よって、投資家は、市場で見られる環境税引き後のリスクとリターンという二つの指標から、投資判断をし続けることが出来、資産配分の歪みを発生させないことになる。

A企業の環境税引き後のリターン:RA = RA – (廃棄物課税A)

B企業の環境税引き後のリターン:RB = RB – (廃棄物課税B)

図2、税引き前と税引き後のリスク/リターンの変化

もう一つの方法は、企業のグリーン度合いの厳密な計測とそれに基づくグリーン格付けの実施である(表4)。上述のように、現行の問題点は、評価機関によって基準が異なるため、どのような項目を重視するかの判断によって、投資配分が、歪められてしまうことであった。よって、環境に関して言えば、表4に示されるように、CO2、NOX、プラスチックなどの廃棄物の量から、各企業のグリーン格付けを厳格に行うことにより、投資家は、厳格に示される格付けを使いながら、正確な環境格付けに従って、投資行動が行えることになる。このためには、各企業は発する廃棄ガスや廃棄物の量を把握しなければならない。近年では、排気ガスの状況を、衛生写真から推計することも可能になって来ており、国際機関による監視も可能となってきている。

地球温暖化により、日本でも自然災害の発生が多くなっている。環境問題の解決は、人類が直面する喫緊の課題である。リスク/リターンという従来の投資判断を歪めることなく、環境問題に配慮した最適な投資配分がなされるよう、世界が動いていかなければならない。ヨーロッパの取り組みは、素早いところがあるが、まだ、抜け穴があることを忘れてはならない。

参考文献

- Yoshino, Taghizadeh-Hesary and Otsuka (2020), “COVID-19 and Optimal Portfolio Selection for Investment in Sustainable Development Goals”, Finance Research Letters, https://doi.org/10.1016/j.frl.2020.101695

- Sachs, Woo, Yoshino, Taghizadeh-Hesary (2019), Handbook of Green Finance: Energy Security and Sustainable Development, Springer.

- Yoshino, Taghizadeh-Hesary, and Nakahigashi (2018), “Modelling the Social Funding and Spill-over Tax for Addressing the Green Energy Financing gap”, Economic Modelling, 2018.

- 湯山智教(2020),ESG投資とパーフォーマンス、金融財政事情研究会。

![]()

吉野 直行

慶應義塾大学経済学部名誉教授

東京都立大学特任教授